「仮想通貨の確定申告?なんですか、それは?」

「私は海外取引所で売買しているので、特に関係ないと思っています」

「まだあわてるような時間じゃないでしょ」 ©スラムダンク / 井上雄彦 / 集英社

と思ったそこのあなた!!ちょっと待ってください!!

仮想通貨の確定申告を甘く見ると、その後、

税務署から所得逃れとして追徴課税の通知が来るかもしれません…!

無申告による追徴課税や延滞税で2018年のバブルではたくさんの人々が痛い目に…

©ゴレイヌ HUNTER×HUNTER / 冨樫義博 / 集英社

こちらの記事は、仮想通貨計算ソフト GtaxのPRを含みます。

そこで本日はゲストとして、なまはげさんを呼んでみました。

「確定申告は関係ないと思っている人はいね~が~?」

仮想通貨投資家、NFT売買者の方向けにこちらの記事をお届けします!

今回の記事が解決する疑問

・仮想通貨(暗号資産)取引で確定申告は必要?不要?

保有しているだけなら不要。売買などの取引で20万円以上の雑所得が出たら必要。

・確定申告をやらなかった場合はどうなる?

翌年以降、追徴課税や延滞税が課されることも

・どのように損益計算を行うの?

国税庁HPの資料を使って自力で行うことも可能だが、Gtaxなどの損益ツールが簡単。

当サイト「投資の美学~クリプト≒フリプト」について

・運営目的:経済的な余裕を目指すために役立つ気づきや学びをお届けする(金融情報)

🧑💼編集長の経験:暗号資産交換業者勤務歴あり。2018年からビットコイン投資を実践※本記事は投資助言や特定銘柄の推奨を目的としたものではありません。

投資にはリスクが伴うため、最終的な判断はご自身の責任でお願いいたします。

※当サイトはアフェリエイトプログラムに参加し、サービス・商品をPRいたします。

全て金融庁認可事業者:米国株に強いウィブル証券、取引所(OKJ、GMOコイン)等

✅節税に関するコラム⌚読了には約3-5分ほどの時間を要します。

※当サイトはアフェリエイトプログラムに参加しています。サービス・商品をPRいたします。

編集長はGtaxのライトプランを利用しています!

要注意すべき事項・よくある落とし穴はこちらです!

1「取引所から出金して銀行に振り込まれた金額が20万円を超えていない」から大丈夫

正確な理解:「仮想通貨同士の交換でも取引とみなされるため、取引所からの出金に関係なく課税対象となる可能性がある」

2「損が出ていると思い込んで無申告だが、実は利益が出ていた」

正確な理解:「取引履歴は全て計算するべき。NFT売買やアルトコイントレードではこういった点が多くおこります」

3「海外取引所を使っているので申告の必要がないと思っていた」

正確な理解:金融庁の捜査網を甘く見るのはよくないでしょう。2022年にはバイナンスも金融庁の傘下に入りました。外為法・犯罪による収益の移転防止に関する法律などで、資金の動きを捉えています。正確に申告して将来の追徴課税を防ぎましょう。

※仮想通貨の損益計算に必要な数字は三つ

1 実存益 仮想通貨売買にかかる収入金額

2 必要経費

3 所得(1-2)

結論・解決策

私は2018年から仮想通貨投資を行っているため税金に関して色々調べてきました。

ただし調べれば調べるほど沼にハマり時間がかかったため、2020年からGtaxの損益計算サービスを利用し、各取引所から取り出した取引履歴をアップロードするだけという簡易的な損益計算方法をとることにしました。

1 取引履歴を取引所からアップロードしてGtaxで損益計算をしてもらう(実存益算出)

2 自力で取引にかかった経費を算出する(経費)

3 実存益から経費を差し引いて、所得とする。それがその他の雑所得と足して20万円を超えていたら翌年に確定申告を行う。

損益計算サービスは取引件数により料金が変動しますが、時間を買うという意味で利用しております。損益計算ソフトの利用判断に関しては、記事の後半でご説明いたします!

株式会社Aerial Partnersが提供する暗号資産の損益計算サービス「Gtax」

※当記事は主に、月間暗号暗号資産2023年11月(46号)を参考にしております。

筆者の自己紹介☺

・2018年から暗号資産(仮想通貨)投資開始。2021年は暗号資産交換業者で勤務。

・本業は会社員、兼業で金融メディア運営。令和の虎 、探偵ナイトスクープ出演。

・国土交通省での勤務時代に公文書偽造問題に直面し、BTCに興味を持つ

・資格:宅地建物取引主任者(合格)、FP3級、簿記3級等

・YOUTUBE”投資の美学”と“ちゃんねるトッシー”運営。詳細はlit.linkと自己紹介記事。X(Twitter)※記事では投資に関するサービスをPRします。レンディング(BitLending,Nexo) 取引所(GMOコイン)等

そもそも確定申告ってなに?

ブログを動画にしたものはこちらです!

まずは「確定申告とは何か」というところからお伝えいたします!

確定申告とは、1月1日から12月31日までの1年間の所得と、それに対する所得税を計算し、精算する手続きです。

「でも、私はそんな手続きしたことがありません!」と思った方が多いでしょう。

大丈夫です、それで問題がありません。

なぜなら会社員の方は年末調整によって所得税の確定が済んでいるからです!

| 項目 | 共通 | 納付者 | 対象者 |

| 年末調整 | 1年間で稼いだ個人の収入のうち、国に納める「所得税」を確定させる手続き | 「会社」が従業員の代わりに申告と納税をする | サラリーマン(企業から給与取得を受領している) |

| 確定申告 | 「個人」が1年間の所得を自ら計算し、所得税を申告したのちに納付。 | 個人(個人事業主や年金受給者など給与所得者以外)

副業等で数か所から給与支払いを受けている場合や、寄付金控除等を申告する場合 |

基本的には会社員(企業に勤めて給与収入を受け取っている人)は、年末調整で所得税が確定するため、確定申告を行う必要がありません。

ただし、

副業等で数か所から給与支払いを受けている場合や、寄付金控除等を申告する場合

には、確定申告が必要となるのです!

※ここが見落としがちなポイントですね。

確定申告の必要あり:雑所得20万円以上

では具体的に、確定申告をする必要がある場合をみていきましょう。

ここでは、日本の金融を守る行政機構・国税庁HP「確定申告が必要な方」から情報を抜粋します。

(1) 給与の収入金額が2,000万円を超える

(2) 給与を1か所から受けていて、かつ、その給与の全部が源泉徴収の対象となる場合において、各種の所得金額(給与所得、退職所得を除く。)の合計額が20万円を超える

給与を2か所以上から受けていて、かつ、その給与の全部が源泉徴収の対象となる場合において、年末調整をされなかった給与の収入金額と、各種の所得金額(給与所得、退職所得を除く。)との合計額が20万円を超える

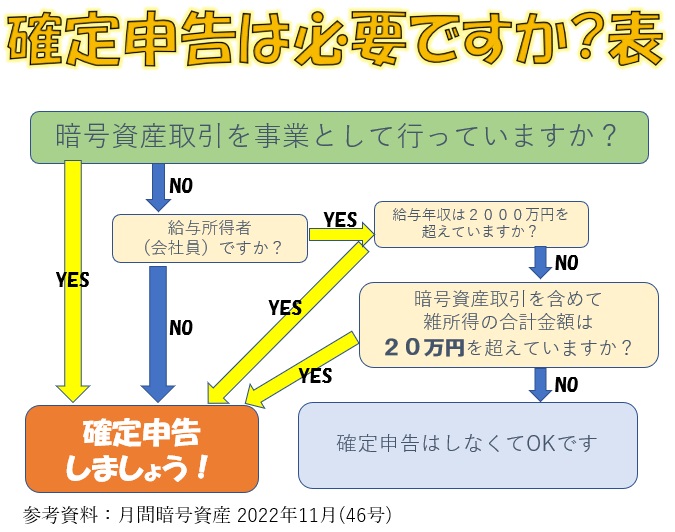

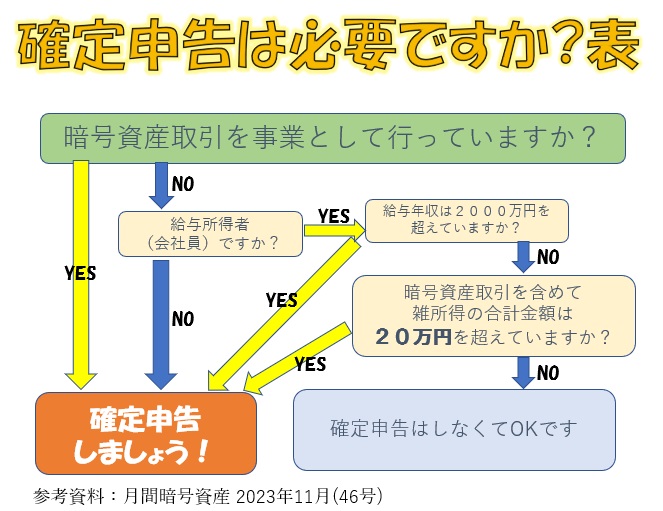

わかりやすいように、月間暗号資産2023年11月(46号)の表を参考に図示してみました。

※2023→2022年11月です!

こちらの表にあるように、日本では労働者として給与所得を得ている方は暗号資産などで得た20万円以上の利益に対して雑所得として総合課税されます。

わかりやすくかみ砕くと、

確定申告が必要な場合は、

・給与収入が2000万円を超えている

・給与所得以外の収入(仮想通貨の売買益・ブログ運営、アルバイトなどの副業収入)が合計20万円を超えていた場合

※フリーランス、個人事業主の方は、利益の額に関わらず確定申告が必要です。

確定申告をしなくてよい場合は、

・暗号資産取引を事業として行っておらず、

・給与所得者(会社員)であり、

・暗号資産取引を含めて雑所得の合計金額が20万円以下

※なお、雑所得で1円以上の利益が出ている場合は、別途、住民税の申告が必要です。

仮想通貨の税区分は雑所得のため、合算する必要あり

またここで注意点があります。

仮想通貨の取引の利益が20万円以下の場合でも、給与所得や退職所得以外の所得金額との合計が年間20万円を超える場合は確定申告が必要になります。

たとえば会社員以外でアルバイトをしていたり、ブログを運営しており、アフェリエイト収入があったり、メルカリなどでせどりを行っていた場合です。

これらの収入(雑所得)と合算して、20万円を超えていた場合は、確定申告を行いましょう!

仮想通貨の利益の詳細を把握しよう

この項目では、仮想通貨の利益の詳細について記載いたします。

なおGtaxのような税金計算ソフトを利用する場合は、ここは飛ばしていただいてもかまいません!

※なおGtaxの運営会社、株式会社Aerial Partnersにて詳細な解説記事があります。

大前提として、「仮想通貨を保有しているだけ」では確定申告の必要はありません。

仮想通貨を購入しているが、売却していない場合です。

仮想通貨の取引といっても種類は様々です。

このうち、どの取引が課税対象になるのかについて、国税庁から課税の対象となる取引が発表されています!

仮想通貨(暗号資産)取引で所得が発生するタイミング

暗号資産に関する税務上の取扱いについて(情報)

令和3年6月30日付「暗号資産に関する税務上の取扱いについて(情報)」を別添のとおり改訂したので、執務の参考とされたい。

https://www.nta.go.jp/publication/pamph/pdf/virtual_currency_faq_03.pdf

※45ページにも及ぶ重厚なPDFですので、ここでは内容を抽出してご紹介します!

一般の個人の方で、仮想通貨の取引が発生するタイミングは主に次の5つです。

・仮想通貨の売却

・仮想通貨同士の交換

・仮想通貨で商品を購入(決済)

・ハードフォーク(分裂)により新通貨が付与された場合

・マイニング(発掘)で仮想通貨を取得した場合

※誤解しやすいポイント!

暗号資産取引所からの出金のタイミングではなく、上記の取引が完了したタイミングで課税されますのでご注意ください!

所得の計算についての詳細な式はここでは割愛いたします。

なお、私は後述するGtaxの損益サービスを利用しているため、計算式は把握しておらずとも取引履歴をアップロードするだけで損益計算が完了いたします。

この中で特に重要なのが

・仮想通貨同士の交換です。

ここでは、村上裕一公認会計士事務所様の記事を引用いたします。

例えば、時価100万円の時にビットコインを1枚購入。その後ビットコインの時価が上昇し400万円/枚になったタイミングで、ビットコイン1枚(時価400万円)をイーサリアム40枚(1枚10万円を40枚=400万円)と交換した場合

●イーサリアム取得額:10万円×40枚

●ビットコイン購入額:100万円×1枚

→この差額である300万円が所得として課税の対象としてカウントされるのです。ここで一つ問題が発生します。

交換時に所得が発生し、課税対象としてカウントされるものの、実際には売却したわけではないため、交換を行った人の預金口座の残高が増えてないのです。

すなわち、預金口座の残高は増えていないものの、納税の義務が生じていまうのです。

上の例であれば、交換によって300万の課税所得が新たに生じており、それに対応する部分の納税義務が発生することとなります。

はい、これです!!!

これが仮想通貨の税制のえげつないところなのです!

©ゴレイヌ HUNTER×HUNTER / 冨樫義博 / 集英社

仮想通貨同士の売買、アルトコイン同士の売買を行っていると、

本人は利益と認識していないにも関わらず、利益が発生していることがあります。

その後、仮想通貨全体が暴落するなどして、法定通貨(日本円)に戻す間もないまま元本が減ってしまったとしても、納税義務が生じるのです。

この問題を防ぐためには、定期的にこまめに自身の取引履歴を取得して、損益計算ソフト(Gtax)などで現在の損益を把握することです。

利益が出ているならば、その分の納税用の日本円を残しておく必要があります。

よくある落とし穴は、

「取引所から出金して銀行に振り込まれた金額が20万円を超えていない」ではないため注意をしましょう。利益とは取引によって得た金額から必要経費を差し引いた額(所得額)です。

現状の税制では、アルトコインを含む仮想通貨同士の交換も取引となってしまうため、自力での所得計算は非常に複雑になってしまいます。

結局私は、自力で計算することは不可能と判断し、損益計算ソフトを利用することにした次第です。

年間100件以下なら無料ですので、ご興味がある方はご登録してみてください!

暗号資産の確定申告の流れ

ここまでで暗号資産に関する確定申告について理解していただいたと思いますので、ここからはまずは何を行っていくかというところを考えてみましょう。

確定申告時に必要な数字は3つです!

1 実存益 仮想通貨売買にかかる収入金額

2 必要経費

3 (1-2)所得

まずは、損益を計算するところからです。

① 自分で計算 ②税金計算ツールのいずれかが一般的です。

1千万円以上の利益がある、取引件数が非常に多いなどの事例があった場合は、税理士に依頼する選択肢もあります。

| どんな人向け | どんな方法で | 価格 | 必要時間 | |

| 自分で計算 | 購入のみ

未売却 |

・国税庁HPの計算書 | 無料 | 多い |

| 税金計算ツール | 複数回以上取引を行っている | ・Gtax ・Cryptact ・クリプトリンク |

無料~3万円 ※取引回数に応じて |

普通 |

| 税理士に依頼 | ・法人 ・利益が高額 ・取引数が非常に多い |

・COINTAX

|

10万円~ | 少ない |

ここからは個人で計算する場合の流れを見ていきましょう。

| 順序 | 行動 | 詳細 |

| 1 | 利用済みの全取引所から自身の取引履歴を全て取り出す | ・CSV ・年間取引報告書など |

| 2 | 損益を計算する

A 損益計算ソフトに自身の取引履歴をアップロードする |

取引・売買件数が50件以上の方はAを推奨いたします。

なお、Gtaxの場合、取引件数が100件未満の場合は無料で利用可能です。 |

金融庁HP:暗号資産に関する税務上の取扱い及び計算書について(令和3年12月)

https://www.nta.go.jp/publication/pamph/shotoku/kakuteishinkokukankei/kasoutuka/

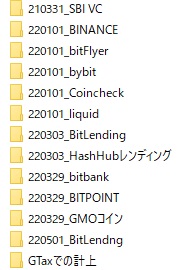

取引所やレンディング事業者から取引履歴を取り出す

まずは、ご自身が利用されている取引所にログインして、

過去の取引履歴を全てダウンロードします。

その方法は下記のGtaxのHPにてご紹介されています。

各取引所等のダウンロード方法 https://www.aerial-p.com/media/category/exchange

なお、取引所での売買取引だけではなく

レンディングを行っている方も履歴を取り出す必要があります。※レンディングの税金について知っておく3つのポイント

利益は雑所得扱い(売買等と同じ)

利益は付与時点の時価(日本円)で計算

利益の中に消費税が含まれている参照:国税庁 暗号資産に関する税務上の取扱い及び計算書について(令和3年12月)

https://www.nta.go.jp/publication/pamph/shotoku/kakuteishinkokukankei/kasoutuka/HashHubレンディングのCSVをダウンロードする方法

https://support.hashhub-lending.com/hc/ja/articles/4527216681359・暗号資産(仮想通貨)レンディング利用の際の税金について知っておくべき要点

https://note.com/hashhub/n/n71645e12c87b

その後、取引所やレンディング事業者から取引履歴を損益計算サービスにアップロードし、自動的に計算を行ってもらいます。

Gtaxを利用した場合の、利益計算の方法は下記のGtaxの記事をご覧いただければ幸いです。

参照記事:「Gtax」を使って仮想通貨の利益計算を簡単に行う方法

私は取り出した取引履歴をPCで保管したのち、Gtaxにアップロードしています。

Gtaxなどの損益計算ソフトを利用すれば、年内の仮想通貨の売買の損益が算出されるため、これで 1 実存益(仮想通貨売買にかかる収入金額)が判明しました。

続いて、

2 必要経費 を算出しましょう。

これは、所得を算出するために必要です!

見落としがちな必要経費も正しく計上

仮想通貨取引に賭けることができる経費とはどのようなものでしょうか?

それは下記が示されています。

仮想通貨の取得費

取引を行うために購入した書籍代

セミナー参加料及び交通費

税務申告費用(Gtaxなどのサービスや税理士費用)

取引で使用している部屋の家賃の一部(仮想通貨取引分の按分が必要)

通信費・電話代の一部(仮想通貨取引分の按分が必要)

電子機器(パソコン、スマートフォンなど)代の一部参照記事:税理士ドットコム

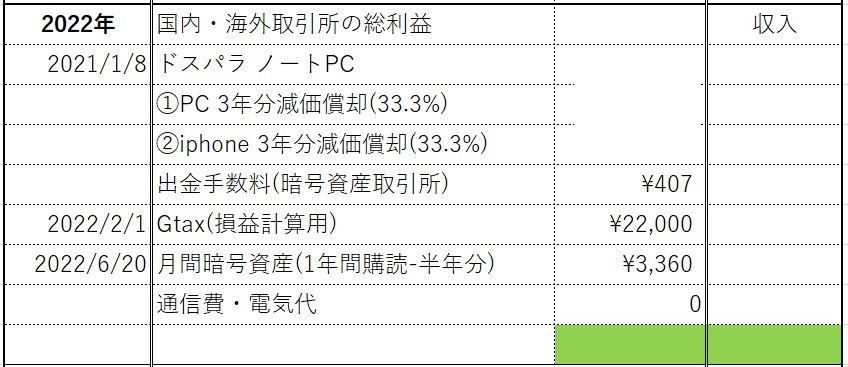

参考までに会社員の副業として確定申告を行っている私の実例を紹介いたします。

このように1年分の経費を割り出します。

私の場合は、Gtaxの利用料金や、仮想通貨の売買で利用しているPCやiphoneの金額を按分で算出しています。

1 実存益(仮想通貨売買にかかる収入金額)が判明し、

2 必要経費も算出できれば、

1 から 2 を引けば、仮想通貨取引の所得(雑所得)が算出できます!

ご自身が会社からもらっている給与所得とこの雑所得を使用して、

翌年2~3月に確定申告を行うこととなります!

→確定申告書を作成・提出する

→関係書類を保管する

この記事ではまずは仮想通貨の損益を算出するため、これらの2~3月の作業は割愛いたします。

今回は仮想通貨の損益計算ソフト「Gtax」を使って算出した損益額を確定申告書に記入する方法を紹介していきます。

年末は損益をコントロールして節税しよう!

ここからは、Gtaxで損益通算を行った後、確定した利益金額に応じた対策を練っていきましょう。

毎年12月31日までに行っておくことで節税効果が期待できる内容をお伝えいたします!

<再掲載>確定申告とは、1月1日から12月31日までの1年間の所得と、それに対する所得税を計算し、精算する手続きです。

つまり損益を変更させることが可能、

鎖で損益をコントロールさせるかのようですね(笑)

©クラピカ HUNTER×HUNTER / 冨樫義博 / 集英社

【税金対策ができる可能性がある方】

仮想通貨取引の全体で利益が出ている、かつ含み損がある通貨を持っている

仮想通貨取引の全体で損失が出ている、かつ含み益がある通貨を持っている

利益が出ていたら損失を作って利益を圧縮、損失がある場合は利益を作って損失を少なくすることで、来年以降の納税を有利にすることができます!

※損益のコントロール

| 詳細 | 作戦 |

| 20万円以上の利益がある | 含み損を抱える通貨を売却することで利益を減らし、20万円以下にすれば、確定申告不要利益を圧縮することで納税額を減らせる |

| 20万円以下の利益がある | 含み益を確定することで来年の利益を減らしつつ、ギリギリまで利益の枠を使う |

| 利益がマイナスだった | 含み益を確定し、来年の利益を圧縮できる |

<Gtaxの公式メールより>

仮想通貨取引の全体で利益が出ていて含み損のある通貨を持っている場合、その含み損のある通貨を売却して損失を確定させ、利益と打ち消しあうことでトータルで支払う税額を減らすことができる可能性があります。

この利益の圧縮を行うかどうかだけで、年間の税額が数十万円から数百万円以上の単位で変わってくることも多く、効果的な税金対策の一つとされています。

なお、エアリアルパートナーズが米Lukkaグループインを発表、デジタル資産のコンプラ支援強化へ」

>要約・エアリアルパートナーズは、米国のブロックチェーン企業Lukkaのグループインを完了いたしました。これにより、Lukkaの高度なデータ管理・コンプライアンスツールを活用し、日本の暗号資産市場における事業を強化してまいります。今後はグローバル展開も視野に入れ、市場の健全な発展に貢献してまいります。

仮想通貨の損益通算に関するQ&A

ここからは、細かな論点に関して記載いたします。

詳細は税理士、役所・税務署、市町村にお問い合わせが必要

仮想通貨(暗号資産)やNFT、DeFiなどの税務上の取り扱いには、明確なルールが決まっていない場合があります。

確実な情報は税理士や税務署にご確認のほどお願い致します。

また、仮想通貨の所得は雑所得に分類されます。雑所得が1~20万円以下の場合は、確定申告をする必要がないため、個人で役所に行き、住民税の申告を行う必要があります。お住まいの市町村役場にお問い合わせくださいませ。

なお、確定申告を行った場合は、税務署が各自治体に申告完了の旨を通知します。

そのため翌年の住民税に雑所得分が反映されております。

※私は2021年、多額の雑所得を申告したため、翌年は驚愕の住民税が…(笑)

海外取引所を利用した場合の税金申告

海外取引所を利用している場合は、どのように税金申告を行えばよいのでしょうか。

主に2つの方法があります。

1 海外取引所から取引履歴を取り出してGtaxなどの損益計算サービスでアップロード

これが一般的な方法ですね。

私もこちらで対応しています。

年間100件以下なら無料ですので、ご興味がある方はご登録してみてください!

2 年末(12月)に全て一度BTCに変換し、日本の取引所に送付して円転する

ですが、取引データを残していない、取引データを取り出せない、という方もいらっしゃると思います。

その場合は、一度全て円転し、円の増減で税務申告を行うことになります。

途中経過を全て記録することは難しいが、それで申告が必要なためこの方法も一例です。

STEPNの納税はGtaxHPとしゅんさんの動画で

STEPNの納税に関しては、解釈がわかれております。

私個人としては、全ての獲得・利用履歴をExcelに記入し、損益計算を手動で確定させました。(2022年は約72万円の損失)

その他の取り扱いに関しては、GtaxのHPとしゅんさんの動画が非常にわかりやすいためお勧めいたします!

1 私のお友達であるYOUTUBER ★しゅんさん @StarShunX

仮想通貨確定申告・表計算アプリでお金をかけずカンタンに〜30分で簡単マスター【速攻完成編】(3月15日までの申告まだ間に合う!)エクセル、ナンバーズ用

2 Gtaxの記事

STEPNの収益に税金はかかる?税金計算と確定申告について徹底解説

STEPN内では歩くことでGSTを得たり、スニーカーを売却してSOLを得ることができます。

STEPN内の暗号通貨の獲得や売却は収益となり、税金がかかる可能性があります。獲得した場合

歩いて獲得したGST・GMT:ボーナスとして処理

ミステリーボックスで獲得したGST:ボーナスとして処理

スニーカー売却で獲得したSOL:NFTの売却として売買で処理

hoesbox売却で獲得したSOLNFTの売却として売買で処理

ジェム売却で獲得したSOL:NFTの売却として売買で処理

NFTの売買もGtaxで取り込み

・DeFiやNFTゲームの利益を確定申告したいけど、やり方がわからない

・取引頻度が多くて管理しきれない

・初めて確定申告をする

仮想通貨・NFTゲームに関する上記のような悩みを持っている方は多いと思います。

結論から申し上げますと、やはりGtaxのような損益計算代行サービスを活用するのが簡単です。

私はExcelで個人的に記帳しておりますが、計算に関してはGtaxに任せております。

記事:NFTの売買で利益が出たら税金はかかる?損益計算の方法についても解説

これはこのサービスを利用してアフェリエイトを行っている私のポジショントークとなってしまうのですが、本当にGtaxが万能なんですよ。

年間100件以下なら無料ですので、ご興味がある方はご登録してみてください!

確定申告の時期はいつ?

確定申告の申告期間は原則、翌年の2月16日から3月15日までで、所得税の納付期限も申告期限と同様に3月15日までです。

ただし、期限日が土日の場合は次の平日に繰り越されることが通例です。

仮想通貨所得を確定申告しなかった場合どうなる?

「暗号資産(仮想通貨)の税金を申告しないとどうなりますか?」

冒頭の質問に介してご回答いたします。

結論

「仮想通貨所得を申告しなかった場合には、延滞税や過少申告加算税の対象となり、本来納める税金よりも多く支払う必要があります」

そのため、これらの無駄な税金を支払わないように、きちんと損益計算をして確定申告をする必要があります。

また仮想通貨の交換によって所得が出たものの、その後の価格下落で手元に現金がなく税金の支払いができない場合は、税務署に相談しましょう!

その場合、納税の猶予が認められる場合もあるそうです。

参考事例:世にも奇妙な延滞税

とある仮想通貨億り人の忌まわしい記憶があります。

2017年のバブルで利益を確定しました+1億円

ですが、納税のことを失念しており日本円を残しておりません。

2018年に再投資し、1月に損失が発生 ▲6000万円

2018年 3月確定申告では2017年の利益に課税されますが手元に現金が残っておらず、納税できません。

<バレないから大丈夫は甘い>

税務署は取引所に対して取引情報の開示を求めることができます。

そのため、情報を調べれば誰がいくら利益を出しているか、簡単に分かります。

甘い判断で「申告しなくともばれない」と考えずに、まずは利益を計算して確定申告が必要か不要かを見極めてペナルティを受けることがないようにすることが大事ですね!

※補足・都市伝説

・SNSで上がってる暗号資産の爆益報告や写真などは証拠として漏れなく集めているそうです。ただし、個人アカウントと実在の個人を紐付けにはプロバイダーへの開示請求が必要。

そこは通常の調査では超えられない。

ですが、金額が大きい場合は査察として裁判所の許可を得て行うこともあるとか?

・海外取引所だからバレない説

海外取引所だからバレない、という考えも甘いでしょう。

上記記事で記載したように、海外取引所のバイナンスも金融庁登録を行い、管轄下に入りました。

そのため過去の取引履歴を金融庁に提出する可能性もあります。

Bybitなどの他の海外取引所もいずれ金融庁の登録をする可能性があります。

故意であってもうっかりミスであっても、確定申告をしないとペナルティが待っています。

ヤッターマンで例えるところの、どくろべえ様のお仕置きです…(笑えない)

仮想通貨(暗号資産)の勘定科目は雑所得

1 仮想通貨は雑所得として扱うことが一般的です。

※雑所得とは「給与所得」や「事業所得」、「譲渡所得」など9つに区分された所得区分のいずれにも該当しない所得を指します。

最大で所得税45%、住民税10%の55%という、損失も伴う取引マーケットの税率としては極めて高い状況にあります。

※株式投資の分離課税20%と比べても非常に高い!

2 所得税と合算して課税される(総合課税)

仮想通貨による所得は雑所得とした場合、給与所得や事業所得など他の所得と合算して課税される総合課税になります。

例えば、仮想通貨により300万円の所得を得て、かつ給与所得が500万円ある場合は、両者を足した800万円から控除額などを差し引いた金額に課税されます。

また、所得税は所得が高くなれば税率も高くなる累進課税です。最高で45%、住民税と合わせると55%の税率になります。

| 所得税の速算表 | ||

| 課税される所得金額 | 税率 | 控除額 |

| 195万円以下 | 5% | 0円 |

| 195万円を超え 330万円以下 | 10% | 97,500円 |

| 330万円を超え 695万円以下 | 20% | 427,500円 |

| 695万円を超え 900万円以下 | 23% | 636,000円 |

| 900万円を超え 1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円を超え4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

ここで注意点があります。

住民税を含めて55%が課税されるのは年間4000万円を超える課税所得がある場合です。

加えて実質的には、4000万円を超えた部分が55%になるということですので、

収入全体に対する税率が55%になるわけではありません。

3 仮想通貨は損益通算できない

仮想通貨取引で生じた損失は、損益通算できません…

仮想通貨で損失が出た場合でも給与所得や譲渡所得など他の区分の所得と相殺できないということです。

たとえば仮想通貨で100万円損失が出たので給与所得から100万円を引く、ということは不可能です。(仮想通貨の所得が、雑所得の宿命)

また、仮想通貨の損失を翌年以降に繰り越すこともできません。今年の仮想通貨の損失を、来年に持ち越して来年の利益を減らそう!ということはできないのです。

このように仮想通貨は雑所得という非常に不利な税制体系に置かれています。国税庁に対して、分離課税に変更してもらうよう要望は上がっているものの、まだ雑所得のままです。

2022/10/29 国税庁、仮想通貨取引の課税に関する課題を指摘

https://coinpost.jp/?p=402146

「税に対する公平感への悪影響が危惧される調査事例」の1つとして、暗号資産(仮想通貨)取引に対する調査を挙げている。国税庁が今回、仮想通貨を例にして挙げた課題は以下の2つ。

・海外の取引所で行われた取引に関する情報が入手しづらい

・高額な利益が無申告だった場合に、無申告加算税の対象になることがある

弥生会計もありの助

補足情報として、会計ソフトの弥生会計を活用して、確定申告を簡単にする方法もあります。

※なお、私は白色申告で確定申告を行うため、弥生会計の白色申告プランを無料登録いたしました。

白色申告は青色申告と異なり、開業届や青色申告承認申請書の提出が不要なだけでなく、複式簿記での帳簿作成や複雑な手続きも不要です。そのため、会計の知識が少ない人や初心者でも比較的簡単に確定申告ができるというメリットがあります。

自動化で確定申告をもっと楽に。

freeeも比較しましたが、無限フリープランもあるため、最も安価な弥生会計を使うことにしました。

正しく計算して、所得や税金を把握・申告して自分を守ろう!

ここまでお読みいただきありがとうございました!

この記事では確定申告が必要となる条件や、所得額の計算方法などを紹介しました。

仕組みをあまり理解せずに仮想通貨運用をすると、うっかりミスでペナルティを課せられたり、思わぬ損害を被ることもあります。

正しい計算方法を理解して、正確な所得や税金を把握しておきましょう。

<要注意点>

仮想通貨取引だけでなく、NFTの転売も納税義務が生じます。

特に国税庁も税務署も仮想通貨やNFT売買は狙いをつけているようです。

どの時点が利益なのかといった観点まで考えて適宜利確して納税用の日本円を残しておかないと後々破綻します…!

爆益・稼ぐことよりも、お上に目をつけられないようにある程度正しく納税するための準備やその意識を持つというのが大事だと思います。

ブロガーやユウチューバーさんのうち一部は規制当局の動向を記載せず、利益を追求する内容が多いです。このままでは追徴課税やら延滞税やらのパレードになると危惧しています。

「爆益で喜んでいる翌年には税務署に引導を突きつけられることになるリスク」

私の仮想通貨の納税~実例を紹介します。

2020年 約70万円の雑所得

2021年 約500万円以上の雑所得

税務署などの国家機関は本当に怖いです。

私はTwitterではクリプトルパンを名乗っていますが本当は国家機関からの規制に人一倍ビビっているわけです。

そのため、時間をかけて納税に関する記事を作成し、国税庁のHPを引用しました。

何せ税金面でトラブルとお金だけでなく時間も取られますし何よりストレスがでかいです。

巷のユウチューバーが爆益を謳うのはそうしないと視聴者が稼げないからです。

納税やなんやらといった小難しい話はみんな嫌ですからね(笑)

ですが耳触りのいい爆益だけに吸いつかれて、守りの部分を忘れてしまわないようにしたいですね!

爆益情報に流されてあらゆるゲームに参加しても実は時間ばかり使ってお金は増えてないということも多いです(涙)

そう考えると、本当にGtaxのサービスに私は感謝しています。

取引履歴のCSVをアップロードするだけで自動計算してくれるのですから。

筆者は暗号資産の損益計算ソフトのGtaxを利用しています!詳細はこちら↓

関連記事はこちらです。

参考情報・国税庁が仮想通貨取引の課税について

最後に、今回の記事の参考をご紹介いたします。

国税庁HP

https://www.nta.go.jp/publication/pamph/pdf/virtual_currency_faq_03.pdf年末に向け、財務省が「仮想通貨の税金逃れ」に関する対策を強化|日経新聞が報道

2018/10/30

https://coinpost.jp/?p=53554&from=new_top所得税の通達改正、暗号資産所得で経費計上可能な費用はどうなる?|寄稿:泉絢也

https://coinpost.jp/?p=418607参考記事

マネーフォワード確定申告

https://biz.moneyforward.com/tax_return/basic/30484/#:~:text=%E5%BA%83%E5%91%8A-,%E4%BB%AE%E6%83%B3%E9%80%9A%E8%B2%A8(%E6%9A%97%E5%8F%B7%E8%B3%87%E7%94%A3)%E5%8F%96%E5%BC%95%E3%81%AE%E6%89%80%E5%BE%97%E3%81%AF%E7%A2%BA%E5%AE%9A%E7%94%B3%E5%91%8A,%E3%81%8C%E5%BF%85%E8%A6%81%E3%81%AB%E3%81%AA%E3%82%8A%E3%81%BE%E3%81%99%E3%80%82freee

https://www.freee.co.jp/kb/kb-kakuteishinkoku/virtual_currency_anxiety/https://www.freee.co.jp/kb/kb-kakuteishinkoku/beginner/

【2022年下落相場でも?】年末に仮想通貨の税金計算をした方がいい?しなくてもいい?がわかる動画 12月31日までの節税とは? #093 仮想通貨 対策

https://www.youtube.com/watch?v=7iwh_Pz4d8I

マスオの明るい家族計画 トリビアンちゃんねるマスオの明るい家族計画 トリビアンちゃんねるチャンネル

取得価額の計算や所得額の計算のために、国税庁は計算書の雛形を用意しています。

国税庁のHPよりダウンロードできるので活用してみてはいかがでしょうか。

最後までお読みいただき、誠にありがとうございました。

経済的余裕と生きがいを探す旅へ

「投資の美学」では、将来に備え金融リテラシーを深めるために運営しています。インフレ対策や日本円の価値減少への備えを共に学んでいきましょう。

掲載されている情報は編集部の意見や視点に基づいていますので、参考程度にご覧ください。理念やサイトマップについては、トップページに記載しています。なお、記事には投資アドバイスや推奨は含まれておりません。投資にはリスクが伴いますので、自己責任で判断をお願いします。

※記事にはPR・アフィリエイトが含まれています。※当サイトの案件取り扱い方針はこちらをご確認ください。

✅編集長の自己紹介 詳細は自己紹介記事にて

・投資歴:2016年から株式、2018年から暗号資産(仮想通貨)投資を開始

・暗号資産交換業者勤務歴を活かした着眼点、宅地建物取引主任者試験にも合格。

・ビジョン:長期投資,現物投資,BTC中心のPF,投資時間収益率重視,投資の道草を楽しむ

・発信方針:長期で投資を続ける考え方,自分の判断で投資をする自立心

<PR・経済的余裕への道草~おすすめサービスのご紹介>

1. 資産防衛と経済的自由の獲得を目指す投資

「銀行預金だけでは資産価値が減る」不換紙幣・法定通貨の価値が不安定な時代では資産の防衛と経済的自由を確保するための資産分散が必要です。リスクを抑えた運用を心がけましょう。2.インフレ対策の一環として、暗号資産(ビットコイン)の保有を検討している方へ

暗号資産は値動きが大きいため、まずは資産の1%以下の少額からの保有をお勧めします。

詳しくはこちらの記事をご覧ください。

「ビットコイン投資を始めよう! 元手0円から仮想通貨投資を始める方法」☛暗号資産の売買ができる取引所は、国内外合わせて数多く存在します。

購入を検討する際は、金融庁HP記載の「暗号資産交換業者登録一覧」に記載された取引所を利用することを推奨します。金融庁認可取引所は法令に基づく分別管理規程が適用されており、万一事業者が破綻した場合でも顧客資産の保全が確保されています。ただし、法令に完全に準拠していない場合もありえます。リスクを抑えるために、複数の取引所を利用し、資産を分散させることも有効な方法です。

【金融庁認可の暗号資産取引所】

◎GMOコイン 出金手数料無料の万能取引所

✔日本円出金・暗号資産送付手数料無料。東証一部上場企業の子会社が運営し安心感も高い。

👉無料登録はこちら

◎BITPOINT 適宜開設キャンペーン実施中

✔ETH,SOL,ADA,TRX等のステーキング利率が高い ✔暗号資産出金手数料無料

👉無料登録はこちら

◎bitbank 画面がカッコよくアルトコイントレーダー向け

✔現物取引可能な暗号資産が多く、板取引売買が行いやすい。セレス・ミクシイが出資

👉無料登録はこちら〇OKJ 日本に進出したグローバル取引所

✔無料口座開設でBTC1,000円分がもらえる

✔レイヤー1銘柄に強くステーキングも豊富 SUI APT SOL ASTR OP等

👉無料登録はこちらをタップ・クリック〇bitFlyer 口座開設でBTC1,500円分もらえる 招待コード pg33tdes

✔ビットコインをもらうサービスあり。楽天市場や旅行の利用でBTCがもらえる

👉無料登録はこちらをタップ・クリック〇コインチェック(Coincheck) :スマホアプリがわかりやすい最大手

【金融庁認可の証券会社】

②SBI証券:口座数や預かり資産残高で業界トップクラス、Vポイント連携

- 少額投資対応:最低5米ドルから、株数は0.00001株から、金額指定・株数指定購入

- 初心者向け:初心者でも使いやすい、直感的なスマートフォンアプリを提供

- Moneybullで米ドル運用:未投資の米ドル待機資金を効率的に運用し、利回りを得ることが可能

- 充実した投資ツールを備えた「TradingView」から、米国株&日本株の取引が可能

✔BTCを財務戦略として保有する企業の記事はこちら。 MSTR マイクロストラテジー,SMLR,メタプラネット

【その他サービス】

✅バフェッサ:投資の達人になる投資講座 オンライン講座の視聴プロモーション

投資家ウォーレン・バフェット氏の投資戦略を分析し、その精神に基づいて編み出した投資メソッドです。オンライン講座を通じてバフェット氏の手法を学べます。(提供:株式会社Free Life Consulting)✅お得なポイ活サイト「Cheeese(チーズ)」:お買い物ついでにビットコインがもらえる

✅Gtax:損益計算ソフト 暗号資産を売買した場合、損益計算もセットで実践

暗号資産の投資において1年分の売買損益を計算し、20万円以上の利益が出た場合は確定申告をする必要があります。 ※参照 金融庁HP

損益計算を自動で行うソフトGtaxを使用し、申告作業を大幅に簡略化することも可能です。👉損益計算ソフト Gtax ジータックス の詳細はこちら(取引件数に応じて価格が異なります)

✅レンディングで放置投資~人生において時間を大切にしたい!

短期売買ではなく投資にかける時間を短くする長期の資産運用の情報発信を行っています。その一つの候補として、レンディングの利用があります。(複数事業者に分散してリスク抑制)〇メリット :利息がもらえて複利で増える。トレードに時間を使わない

×デメリット:分別管理対象外のため破綻リスクあり。貸出元本の下落リスク。👉BitLendingの口座開設・詳細はこちら (編集長も利用中)

・暗号資産レンディングプラットフォーム 🌐㈱J-CAM

・東京拠点、2020年サービス開示。四半期ごとに運用レポート開示

・取扱い:暗号資産 BTC ETH XRP+米ドル連動 USDT USDC DAI

👉最後に

投資の美学では、投資を楽しんで続けるための豊富な情報を発信します。

【記事カテゴリ】

Ⅰ 始め方 :初心者向けに投資の基本や始め方を解説

Ⅱ 暗号資産:ビットコイン,イーサリアム,アルト・ミームコイン,用語解説,歴史,業界動向,レンディング

・複利運用:レンディング・ステーキング ・株主優待

Ⅲ 戦略.リスク :投資戦略とリスクを回避する情報(主 暗号資産,次 伝統資産)

Ⅳ 心構え :投資をする上で重要な心構えとマインド

Ⅴ 納税 :暗号資産に関する税制度や納税

Ⅵ 伝統資産:株式,貴金属,法定通貨

Ⅶ コラム :時事・ニュース,投資,STEPN,こちら織田証券㈱※当サイトは YOUTUBEチャンネル 投資の美学⚾トッシーと連動しております。

【ブログランキングにも参加中】応援していただける方は、タップ・クリックのほどお願いいたします!

みなさまのエールが記事作成の励みになります!

©

©

[…] 👉Gtaxがおすすめです! 【仮想通貨】確定申告が必要かどうかを解説! おすすめはGtax […]

[…] 【仮想通貨】確定申告が必要かどうかを解説! おすすめはGtax […]