良いものは、シンプルだ。

極限まで、時間をかけない、究極の投資法。

-米国株インデックス積立をたった1度設定して、あとは20年以上放置-

手間がかからず、注意資源も使用しないシンプルな作戦を紹介します。

前回の記事では、

「投資時間収益率 = 税引後利益÷投資に費やした時間」 という計算式を紹介しました。

投資時間収益率を高めるために、取引回数や投資に費やす時間を減らす。

そうすることで、少ない時間で”そこそこ”の利益を得ることができ、

資産運用と自由な時間を使った充実した人生を両立させることが可能になるでしょう。

この”そこそこ”というのが肝で、足るを知る、という投資の真理です。

そして、「取引回数や投資に費やす時間を減らす」ためには、米国株インデックスを積立設定することが最もシンプルな方法といえます。

今回の記事では、その方法を勧める理由と具体的な実践例を紹介します。

みなさまの「投資ルールの確立」に役立てば幸いです。

【この記事が特に刺さる方】

・投資に興味があるけど、時間をかけたくない。なるべく楽な投資がしたい

・むずかしいことはどうでもいいからお金を増やしたい

・FIRE に興味あり。自由への招待(ラルクアンシエル)が好き

・お子さんに投資を教えたい

・書籍『父が娘に伝える自由に生きるための30の投資の教え』に興味がある※当記事は、書籍に内容を紹介しつつ、私のオリジナル要素を付け加えます。

当サイト「投資の美学~クリプト≒フリプト」について

・運営目的:金融に関する幅広い情報を発信し、経済的な余裕を手に入れるためのヒントを提供

🧑💼編集長のリアルな経験:2016年から投資を実践。金地金企業・暗号資産交換業者勤務歴あり※当サイトはアフェリエイトプログラムに参加しています。サービス・商品をPRいたします。

全て金融庁認可事業者:米国株に強いウィブル証券、取引所(OKJ、GMOコイン)等

参考書籍「父娘自由30」とは!?

記事執筆にあたり、1冊の本を参考にいたしました。

『父が娘に伝える自由に生きるための30の投資の教え』 (ジェイエル・コリンズ)です。

タイトルが長いので、「父娘」と呼びます。

©ウマ娘 プリティーダービー / 株式会社Cygames

「父娘自由30」とアイドル的な名前も良いでしょうか。

さて、本書「父娘」の内容はいたってシンプルです。

・支出は稼ぎより少なくする

・余剰資金は投資する

・借金をしない

これらを中心に将来のために投資を始めようと思っている方や、投資を始めた方に向けて、お金を味方につけるための投資の考え方が具体的に記されています。

投資の基礎知識を得るためにもぴったり、投資歴が長くなって少し天狗になってきている私のような中堅の方にもぴったり。

私は2016年から投資を初めていますが、この本のおかげで債券分野など知識を増やし、思考法もブラッシュアップすることができました。

初心者の方だけではなく、中級者の方にも読んでいただきたいですね。

「父娘自由30」は、熱い親父が愛娘に宛てて書いた投資本

著者はジェイエル・コリンズさん、1975年から投資を行う個人投資家で金融系ブロガーです。

コリンズさんは、自身が行ったインデックスファンドに投資をするシンプルな投資により、「FIRE(Financial Independence Retire Early)、経済的自立と早期リタイア」を達成し、経済的自由を手に入れました。

自身がFIREを達成したことで、コリンズさんは娘さんに対しても、生きていく上で必要な金融知識をつけてほしいという願いをもっていました。

そして娘さんに投資に関して教えようとしましたが、10代の娘さんは「お金のことばかり考えたくない」という冷めた反応だったそうです。

推測でしかありませんがコリンズさんは焦ったでしょう!

「どうしよう!可愛い娘にお金や投資のことを教えたい!知らないでいると騙されてしまう。なんとかしないと…」

考えた末に、コリンズさんは投資ブログを書くことにしたのです。

ブログはネット上に存在するコンテンツ資産になるので、娘さんが投資を勉強したいと思ったときに読み返すことができると思ったからでしょう。

そして、ブログで発信した内容をまとめた本が「父娘自由30」こと、『父が娘に伝える自由に生きるための30の投資の教え』になります。

執筆の経緯を知ると、本書に親近感を持つことができますね。自分自身のためではなく、愛する娘さんに向けた内容が書籍化されて世界中の方の投資勉強本になっているわけです。

ベースはお金の知識に詳しくない娘さん向けに書いた「投資と人生についての親の知恵」です。

そのため、面倒ではない、誰でもできるシンプルさが強調されています。

そのため、私が提唱している

「投資時間収益率 = 税引後利益÷投資に費やした時間」 を上げるためのエッセンスが詰まっているため、私もこのブログ「投資の美学」で紹介することにしました。

[PR]ウィブル証券で話題のビットコイン関連株に少額から投資を始めることができます。

- 少額投資対応:最低5米ドルから、株数は0.00001株から、金額指定・株数指定購入

- Moneybullで米ドル運用:未投資の米ドル待機資金を運用し、利回りを得ることが可能

- 👉 ウィブル証券の公式サイトはこちらをタップ・クリック

要約 「支出<収入、無借金、余りは投資」

本書の主張は、大きく2点です!

1:会社に縛られないお金を蓄える(FIRE)ことが目標。FIREを推奨し、経済的な自由を得た上で、自由に仕事を選ぶためには投資が必要。

2:投資の大原則は3つ「支出を稼ぎより少なくする」「借金をしない」「余りは投資する」

まず支出を必要最低限にし、残ったお金をインデックスファンドに投資し、長期運用

一言で表現すると、「米国インデックスファンド投資をして放置せよ」です。

インデックスファンドとは、日経平均株価やTOPIXといった“指数”との連動を目指す投資信託です。指数が上昇すればインデックスファンドは値上がりしますし、逆に下降すれば値下がりします。

裕福になるための原理はいつだってシンプルです。

フリーザ様も最終形態はシンプルでした。

©ドラゴンボール / 鳥山明 / 週刊少年ジャンプ / 集英社

経済的自立に、収入の多寡は関係ありません。

高所得者であってもボクサーのマイク・タイソン氏のように破産することもあれば、低所得者であっても複利の力を利用し億万長者になることもあります。

また、「支出を稼ぎより少なくする」ためには、お金の意味についてよく考える必要があります。

目の前の一万円で何が買えるか。その一万円が何を生み出せるかを考える。生み出されたものが、さらに何を生み出せるか。これらの思考のように、お金を使う意味と、機会損失をよく考え、お金の使い方を検討しましょう。

※私の補足:若いうちは、経験も大きな資産です!お金を貯め込むばかりではなく今しかできない経験や大切な人との時間や新たな人脈づくりにもお金を使うこともよいですね!

本書は、投資運用会社・バンガード社に対して異常ともいえる絶対的な信頼を置き、同社のVTSAXを軸にした資産配分をすれば問題ないとはっきりと言いきっています。

米国マーケットに広瀬隆雄氏や書籍を出版した厚切りジェイソン氏も、本書と同様にVTIなどの指数への投資を奨励しております。

ただし注意点があります。本書記載の投資商品「VTSAX」は、日本では購入できません。

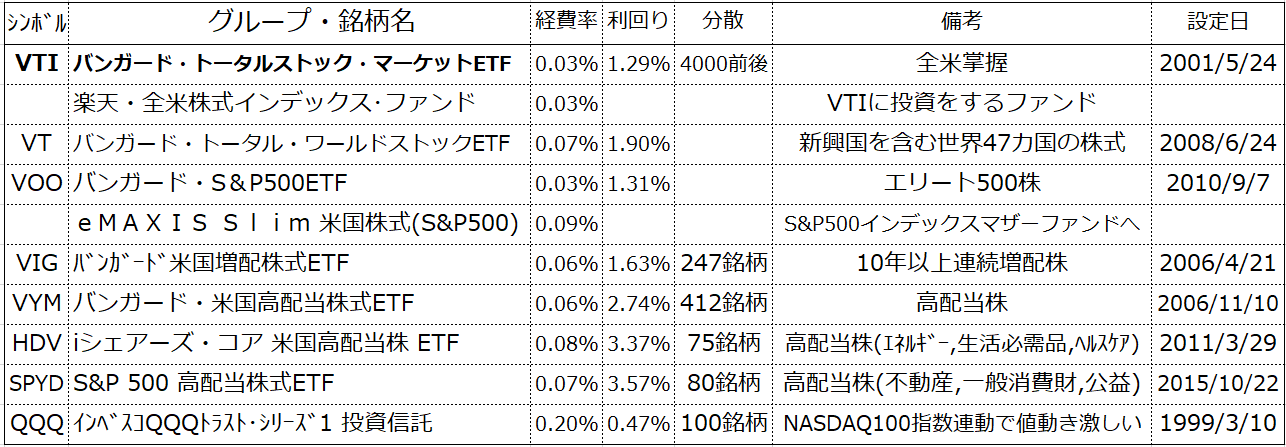

日本で購入可能となる「VTSAX」とほぼ同じ投資商品は以下になります。

・VTI バンガード・トータル・ストック・マーケットETFNYSE Arca

このVTIには米国の主要な株式会社約4,000社が組み入れられており、このひとつを保有しておけばある程度のリスク分散がなされています。

書籍で紹介されている債券商品は、日本では以下の商品となります。

・BND バンガード・米国トータル債券市場ETFNASDAQ

投資手法は、VTIを中心としたインデックス運用が推奨されています。

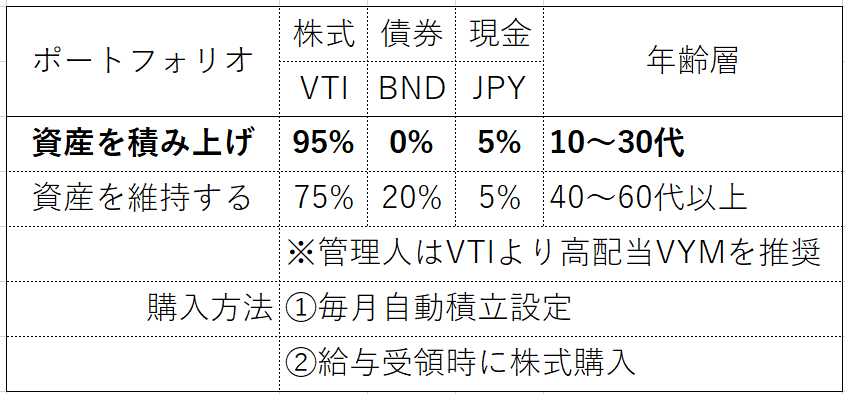

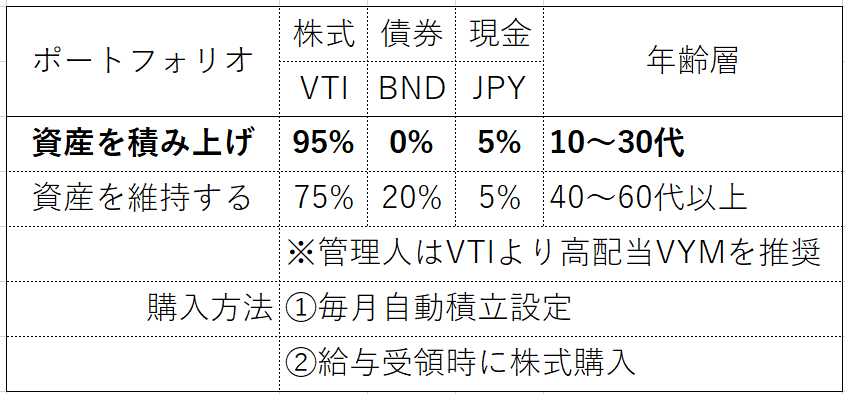

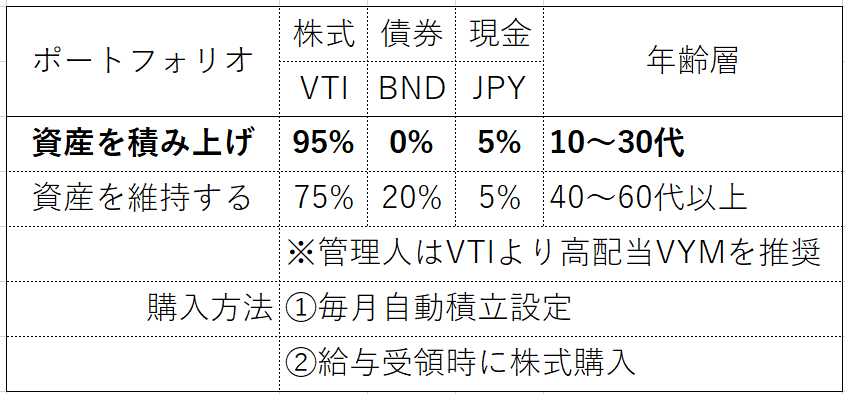

具体的なポートフォリオは、

資産を積み上げる時期(現役時) 株式95% 現金5%

資産を維持する時期(セミリタイア) 株式75% 債券20% 現金5%

ドルコスト平均法は推奨しておらず、資産が入る度に一気に株式に投資することを推奨しております。注意点:VTSAX厨、ドルコスト平均法否定派(後ほど述べます!)

ここからは、インデックスファンドへの投資のメリットや有効性など本書で書かれている詳細を深堀りしていきます。

経済的自由の定義と目標設定

本書は「経済的自由を得るために投資をしよう!」と主張しています。

私が運営するYOUTUBEチャンネル「投資の美学」や、当ブログでも、経済的自由の獲得を目標としています。

そもそも「経済的自由」とはどのような状態でしょうか?

「経済的自由」とは、「資産所得>生活費」となり、働かなくても入ってくるお金で生活できる状態です。

所得には大きく

・労働所得(自分が働くことで得られる収入)

・資産所得(資産を働かせる (投資)によって得られる収入)

の2つがあります。

資産所得は、主に株式の配当金や不動産の賃貸料の不労所得です。他にも、暗号資産(仮想通貨)投資でも利回りを得ることが可能です。

私はレンディングサービスを利用してビットコインとイーサリアムを運用しています。

誤解されやすいのですが、高年収=経済的自由ではありません。

年収1,000万円の方であっても、年間総支出が1,000万円であれば経済的自由は程遠いです。

今ブームになっている「FIRE」も「資産所得>生活費」を達成したうえで、早期に仕事を退職した人をおいます。

これらの内容は、書籍「大富豪の投資術」や「金持ち父さん貧乏父さん」でも書かれています。これらの「お金持ちの大原則」について知ることは、経済的自由を得るために、どこを目指せば良いかを知るために不可欠です。

・経済的自由と関連する「4%ルール」とは

資産が膨らんできた場合、「4%ルール」を意識することになります。年間支出の25倍の資産を築けば、年利4%の運用益で生活費をまかなえるという考え方です。

年間支出が仮に250万円の場合、6,250万円の資産を築いて、年利4%で運用すれば、理論上は資産を維持したまま生活ができます。

インフレ率に応じて運用金額や支出金額を調整する必要はありますが、大まかな目安として自分の年間支出の25倍の資産を、資産形成の目標にしてみましょう。

健全な投資はシンプル 支出<収入、無借金、余りは投資

このような言葉を聞いたことがありませんが?

「レバナス、ガチホ」

「ここでショート!爆益だ」

「QYLDの利回りが半端ねえ」

これらは、デリバティブ取引に関する用語です。

投資は大きく分けて、現物とデリバティブの2種類の手法があります。

リスクを覚悟して高い収益性を追及するために考案されたのがデリバティブです。レバレッジ取引、先物取引、オプション取引といったデリバティブは非常に奥が深く、複雑な仕組みです。

なぜ複雑なのかというと、「複雑にするほど儲かる人がいる」からです。いわゆる胴元理論ですが、ここに真実があります。宝くじもパチンコも競馬もカジノも、全て同じです。複雑にすればするほど…おっと、誰か来たようです…

※デリバティブ取引はフリーザ第三形態のようなものです。ごちゃごちゃしていますが…

ドラゴンボール / 鳥山明 / 週刊少年ジャンプ / 集英社

健全な投資はシンプル。

本書では、3つがあげられていました。

1.支出を稼ぎより少なくする

2.借金をしない

3.余りは投資する

1と2は基礎的なことですね。

注意点としては、奨学金や車・住宅ローンも借金にあたります。金利が高い場合は、投資を始めるよりも返済を優先しましょう。

※別の記事で説明しますが、奨学金も借金です。金利が発生しており、元本以上の返済が必要となります。もしあなたが働いている会社で、奨学金返済支援制度があるならば、その会社は社員思いの素晴らしい会社であり、金利の意味を知る経営者が指揮をとっているのでしょう。

3.余りは投資する

投資において重要な点は「米国インデックスファンド」と「長期投資」 の2点です。

※米国インデックスファンド投資

ダウ、S&P500等の指数に連動したETF、もしくは投資信託(投資成果が特定の市場平均指数に連動する)を購入することで米国企業に幅広く投資します。それによって、米国株全体の成長に乗って利益を狙う投資方法のこと。

この投資の利点は、

銘柄選択の必要がなく、始めるのが簡単!

買ったらあとはほったらかしでよい!

少額から始められる!

といった点があります。

なお長期投資とは、長期にわたって金融商品をそのまま持ち続ける投資方法のことです。買値から値段が下がろうが、半値以下に暴落しようが売りません。むしろ下がれば追加購入を行います。

一見簡単に見える長期投資ですが、続けるためにはコツがあります。

※当サイト管理人はSBI証券の口座にて株式投資を行っております。

どうして「インデックスファンド」を選ぶのか?

答えは、最も投資に費やす時間を減らすことができるからです。

「投資時間収益率 = 税引後利益÷投資に費やした時間」の計算式で考えます。税引後利益を増やすためには、あらゆる分析やタイミングを計る必要があります。

それよりも投資に費やす時間を減らす方が、収益率は増加させやすいです。

「インデックスファンド」を購入してしまえば、インデックスを構成する全ての株式に分散投資を行うことができます。あとはもう何も考えず、ほったらかすだけ。「あら不思議、20年後に資産は増えていました!」と。

ここからはインデックスファンドの魅力を説明します。

1.個別銘柄を選ぶ必要がない

個別銘柄選びは先がわかりません。今、儲かっているスター企業が5年後には倒産していることもあります。

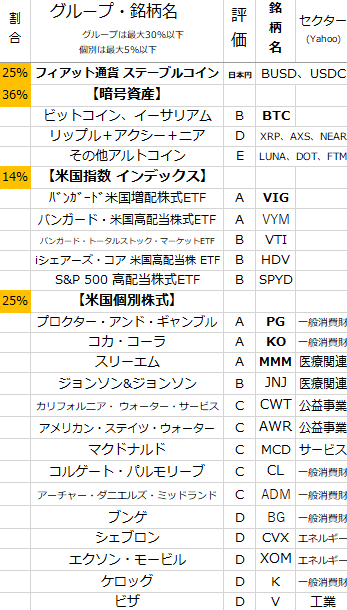

私は以下のように、個別銘柄を選定し、独自のポートフォリオを構築しております。

ですが、これを作成するまでに6年の月日がかかりましたし、今後も何年何十年とかけてポートフォリオを変化させていきます。

私は投資が好きなので苦ではないのですが、投資に興味がない方にとっては護摩行のような苦行でしょう。

※参考資料:護摩行に挑む元広島カープ 新井貴浩さん

投資に時間を費やさないためには、個別銘柄の選定をやめてインデックスファンドを購入することを推奨しています。

2.分散投資によってリスクを軽減させることが可能

インデックスを購入することは、インデックスに含まれる株式の成績を合わせた「平均」の利回りを受け入れることです。

エース銘柄あれば、落ちこぼれもあります。

乱太郎たち落第忍者もいれば、庄左衛門や利吉のようなエリートもいるみたいな感じです。

©忍たま乱太郎 /尼子騒兵衛 / NHK・NEP

本書で紹介されているVTSAX(日本ではVTI)では、米国企業約3,700社に分散投資を行っているため、リスクが軽減されています。

3.インデックスファンドの成績がアクティブ運用を上回る確率が高い

ここが一番重要です。

統計においては、過去15年間において、インデックスがアクティブ運用の成績を上回る確率は82%、過去30年間では、99%の確率で上回っています。

※アクティブ運用:機関投資家などプロの運用担当者が調査や分析に基づき、市場平均を上回る運用成果を目指して運用する投資方法

プロが必死に銘柄選定をした成績が、バスケット型の市場連動インデックスファンドに負けているというのです…!

これは個人投資家にとっては衝撃の事実です。

私も2016年からガチャガチャと銘柄選定をしてきましたが、実際、仮想通貨投資という大きな勝利以外はたいした成果が上がっていません。

株式に関していえば、インデックスファンド一本でもよかったかなと振り返っております。

4.信託報酬が安く、低コストでの運用が可能

投資をする際に考えるべきは運用にかかる手数料です。

一般的なファンドが投資家からもらう手数料の平均比率は1.25%といわれています。

しかし、本書で紹介されているVTIは手数料が約0.03%で済みます。

安い、安すぎる…!

これは2010年代後半から始まったネット証券会社戦国時代の好影響もあるでしょう。

楽天証券やSBI証券などの新興証券会社は、手数料が安いインデックスファンド型投資信託を主力商品として手数料引き下げを積極的に行ってきました。

これら1~4がインデックスファンドを推奨する理由です。

「それでも俺は個別銘柄(アップル、マイクロソフト、トヨタ自動車等)を選びたい」

と思った方は、ぜひ私の他のブログやYOUTUBEをみていただきたいですね。

私も個別銘柄を探したいタイプです。

「個別銘柄は面倒だ」と思った方は、ぜひインデックスファンドの購入を検討してみてください。

【PR】投資の神様の投資法を学べるもの書籍が。現在無料配布キャンペーン中です!

出版元:一般社団法人マネーアカデミー

FIRE 経済的自由を目指す方への一冊「ウォーレン・バフェットの投資術(柏木悠介さん 著)」

禁忌、インデックスファンドの弱点を把握せよ

書籍では記載されておりませんでしたがインデックス投資にも弱点があります!

1.足を引っ張る企業が数多くある

市場の平均リターンは、上位数%以下の企業がリターン成績を引っ張ります。ということはインデックス投資で市場全体を購入してしまうと、パフォーマンスの低いあまたの企業も同時に保有してしまうということです。

利益最大化を狙う場合は、市場全体のインデックスではなく、米国市場の中の限られた数%の銘柄のみに集中投資する必要があります。

ですが、私を含めた多くの方にとって、そのような優良銘柄を選定するのは至難の業であるため、インデックス投資の弱点も踏まえつつも、利益最大化をあきらめるのが得策かと考えます。

個別銘柄を探す時間をなくし、少ない時間と手間でインデックス投資を行う方が投資時間収益率の最大化につながります。

※私は投資が好きなので、インデックスを上回る個別銘柄を探していますが、結果は10年先までお預けです。

2.本書が推奨するインデックスファンドVTIには大きな弱点がある

「VTIには致命的な弱点がある!」

「なんだと!」

少年漫画的なセリフを書きましたがこれは事実です。

VTIの弱点は、組み入れ銘柄のうちハイテク銘柄の構成比率が高いということです。

組み入れ銘柄の比率(2022年2月時点、アップル5%、マイクロソフト5%、アマゾン3%、メタ(Facebook)2%、アルファベット(Google)1.8%、テスラ1.7% ブルームバーグより

[PR]ウィブル証券で話題のビットコイン関連株に少額から投資を始めることができます。

- 少額投資対応:最低5米ドルから、株数は0.00001株から、金額指定・株数指定購入

- Moneybullで米ドル運用:未投資の米ドル待機資金を運用し、利回りを得ることが可能

- 👉 ウィブル証券の公式サイトはこちらをタップ・クリック

米国株市場(VTI)を選ぶ理由は米国が成長市場だから

『父が娘に伝える自由に生きるための30の投資の教え』 (ジェイエル・コリンズ)

著者は、もともとインデックスファンド否定派だったそうです。しかし、長い間の株式投資経験を経て、インデックスファンド(VTSAX)の熱烈な信者となりました。

※本書を読んでいただければわかりますが、バンガード社とVTSAXへの愛がすごい!

アメリカのダウ平均株価は、右肩上がりで上昇しています。

米国株を1920年代からの長期チャートでみると下記のように大きく上昇しています。

金融情報サイト「ファイナンシャルスター」より引用した情報です。

S&P500指数が30%以上下落したケースを暴落と定義します。1920年代から遡ると、米国株の暴落と言える30%以上の下落は下記の通り8回あります。

- 1929年8月~1932年6月:-86%【世界恐慌】

- 1937年2月~1938年3月:-53%

- 1968年11月~1970年6月:-33%

- 1972年12月~1974年9月:-46%

- 1987年8月~1987年11月:-34%【ブラックマンデー】

- 2000年3月~2002年10月:-49%【ITバブル崩壊】

- 2007年10月~2009年3月:-56%【リーマンショック】

- 2020年2月~2020年3月:-34%【コロナショック】

長期で見れば右肩上がりですが、決して平坦な道ではなく、暴落で資産が半分になる事もあったでしょう。

しかし統計グラフが全てです。長期で見た結果は、経済の成長に合わせて株価は上昇し、資産は増えているのです。

ただし、過去のパフォーマンスは将来を保証するものでないことには注意しましょう!

今後、経済が停滞し、株価が低迷する可能性もあります。

重要な点は、「日本の市場連動型インデックスファンド」の購入はやめておきましょう!ということです。

人口問題、質の低い政治、既存産業を過度に保護する規制、税制面などが原因で日本は長期間にわたって経済が低迷しています。

バブル最高値の日経平均株価38,000円付近を超えることはもう30年以上も達成できておりません。参考資料:楽天証券 トウシル

ですが米国を筆頭に、世界の株価は右肩上がりが上昇しています。

もしこの30年に、日本株ではなく、米国をはじめとする世界の株に投資をしていたら…

私は日本人であり、日本が大好きです。

ただし投資家としてフラットな目線で国家の経済力・成長性を分析すれば、日本市場の株式銘柄に自分の資産を託す気持ちは一切ありません。

私は以下のポートフォリオを組んでおりますが、日本株は現在0%であり、今後、投資するとしても3%以下とする予定です。

本書においては、日本市場は特段言及されておりませんでしたが、経済が強く、株価上昇のインセンティブが強い米国株インデックスへの投資を推奨されていました。

本書でも強く推されているのが、バンガード社のファンドです。

※世界3大運用会社 「ブラックロック」「バンガード」「ステート・ストリート」バンガード社は、世界最大規模の資産運用会社であり、世界で初めてインデックスファンドを個人投資家に提供した会社。

本書ではVTSAXに投資を行い、アメリカの経済成長に沿って資産を運用することが可能です。本書で示されているデータ・数字は過去のものですが、米国市場の成長を考えると再現性が高いでしょう。

VTSAXは、日本では、下記に代替されています。

・VTI バンガード・トータル・ストック・マーケットETFNYSE Arca

日本では楽天証券やSBI証券などで購入可能です。つみたてNISAの銘柄にも入っているので検討をおすすめします。

※本書ではVTIが推奨されていますが、私はVYM、HDVといったディフェンス銘柄の多いインデックスファンドの方がよいと考えています。

PR・✅バフェッサ:投資の達人になる投資講座 オンライン講座の視聴プロモーション

投資家ウォーレン・バフェット氏の投資戦略を分析し、その精神に基づいて編み出した投資メソッドです。オンライン講座を通じてバフェット氏の手法を学べます。(提供:株式会社Free Life Consulting)

長期投資なら勝率は大きく上がる。15年先を見据えよう

人間の欲望は恐ろしいものです。投資をはじめたばかりのことは、短期間で資産を2倍、3倍、10倍にしたいという気持ちが生まれてきます。

ですが、それはおすすめできません。

欲望は人を破滅に導く可能性が高いからです。

長期投資をおすすめする理由は、下記の3点です。

1.投資市場においてタイミングを捉えるのはめっちゃ難しい

投資に暴落はつきものです。

むしろ暴落があるからこそ、投資をする意味があるといえます。

2008年のリーマンショックや、2020年のコロナショックの大暴落をだれが予想できたでしょうか。

できません…!

最新技術でも地震予測ができないことと同じように、どれほど優秀な金融トレーダーであっても株価の暴落は完璧には予期できないのです。

人間万事塞翁が馬。人生は予想できないことが起こります。

急な株価の下落や上昇を予測して、短期で儲けようとすることは難しく、何より時間がかかりメンタルが疲弊します。

投資はあくまでも資産形成の手段と考える場合、投資にかける時間を短くする方がよいでしょう。

暴落時などにはSNSやメディアが危機感を煽るような情報を発信することもあるでしょう。

ですが、10、20年先を見据えた長期投資を行う際にはそれらは雑音でしかありません。

短期的な情報に惑わされて売買を行えば、損失を出す可能性が高くなります。

後述するルールを設定し、周囲の雑音に惑わされない投資を行いましょう。

2.市場は下降することはあっても、基本的には上昇傾向にある

大事なことなので引き続き説明します。

20%を超える価格の下落「大暴落」は必ず起こります。

そして大暴落の時には、恐怖で体が震えたくなったり、すぐに売却したくなります。

私も2018年の仮想通貨バブル崩壊や、2020年のコロナショックで100万円を超える含み損を抱えたことがありますが、あの時は吐き気を催したり、本業の仕事にも支障がでるほどでした。そのときの経験から、資金管理の大切さを痛感しました。

大暴落と言わずとも、数年以上にわたって下がり続けることも十分にありえます。

ですが、忘れないでいただきたいことがあります。

長期10年、20年で考えた際には、市場はほぼ99%の確率で回復し、さらなる最高値を目指します。

※米国市場の歴史上

市場は常に上昇するので、暴落はチャンスと捉えて投資の機会をうかがう必要があるのです。

また、含み損が怖くなって積立を中止してしまうことは悪手になることが多いです。

インデックス投資は下落相場でも買い増すことを行わないと、平均取得単価が高くなってしまいます。

「パニックにならない胆力」

「長期での目線で短期での価格変動は気にしない」

これらを身に着けるためには、経験が必要です。

そのため、まずは少額から投資を始めてみて、値動きの傾向をつかんでみましょう。

3.インデックスファンドでは銘柄の組み入れが自動的に行われる

株式市場は新陳代謝が行われています。

儲かりスター企業が消える代わりに新しい企業が生まれて、入れ替わりが起こっているのです。

特に米国株は新陳代謝が顕著です。

日本株は日本特有の忖度があるため、力を失った企業でも東証一部(今後はプライム)に居座り続けることがあるといわれています。インデックスファンドに長期で投資をしていれば、新陳代謝によって良い銘柄が生まれます。

株を買ったのではなく事業を保有したと考える

投資の神様・ウォーレンバフェットの有名な言葉があります。

「決してお金を失わないこと」

「決してルール1を忘れないこと」

この言葉は矛盾しているように思えますが、奥が深いものです。

バフェットは投資のことを「事業を所有している」と表現します。

バフェットは、保有している株式の株価が下がったときには「それでも自分が保有している事業の価値は変わっていない」と考えるのだそうです。

このマインドは、インデックスファンド投資においてもぜひ取り入れたいですね。

例えば、VTIに投資すれば米国の企業約4,000社へ投資することが可能です。全世界で経済力が最もある強い企業の集合体に資産を預けることと同じ意味になります。

大きく分散した1つのカゴにすべての卵を入れている感覚です。そして投資していることさえ忘れることもよいでしょう。

株価の推移だけにとらわれず、価値のある企業へ長期で保有しているという観点を持つようにしましょう!

また書籍では、このように記載されていました。

「私はウォーレンバフェットだったかな?」もし答えがNOだったのなら迷わずインデックス投資を選びましょう。私がインデックス投資を進める理由はシンプルだからだけではありません。インデックス投資が他の投資法よりも有効で資産を増やしてくれるからです。

具体的なポートフォリオ

ここからは、実際にどのような比率で株式(インデックスファンド)を保有するのかという点を考えていきましょう。

投資を実行する際には、今はどの時期なのか、を考える必要があります。

| 時期の意味 | 本人の状態 | ポートフォリオ |

| 資産を積み上げる時期 | 本人が働いていて収入がある | VTI 95% |

| 資産を保全する時期 | 収入が減ったり、収入が得られなくなる | VTI 70% 債券25% |

| 両方をMIXする時期 | 適宜対応 |

多くの方は、現在就業中である程度の収入が確保されているでしょう。

その場合は、資産を積み上げる時期です。

具体的なポートフォリオは後述しますが、VTIのような米国インデックスファンドに資産の大半を購入してもよいでしょう。

基本的には、長期運用であり10年、20年以上保有し続けることを想定します。

活用する資産は、たった3つだけです。

株式、債券、現金(法定通貨)

この3つがあればインフレ、デフレなど、緊急時への備えができます。

株式:長期間にわたって利回りが良くインフレヘッジにもなり資産を増やす役割。

現金:2022年現在、超低金利のため、現金は生活に必要な分だけ保有

債券:債券は資産価格の振れ幅を小さくする役割。デフレヘッジとなる。

(10~30代の方が対象となるイメージ)

「資産を積み上げるポートフォリオ」では、資産の大半を株式(VTI)に投資をします。

(40代以降の方が対象となるイメージ)

「資産を維持するポートフォリオ」では、投資で得た利益で生活するステージになります。

その場合は、ポートフォリオに債券を加えて価格の変動を和らげることができます。

書籍で紹介されていたポートフォリオは最もシンプルなものです。

30代までの方の場合、株式(VTI)と現金の2銘柄だけ。

♪探してたものはシンプルなもんだったんだ♪

株式の割合が多すぎてリスクが高いと感じられる方もいるかもしれませんが、米国株の長期的な成長と、日本円の価値下落(円安傾向)を考えれば、妥当なものに思えます。

現金である日本円(フィアット通貨)についてはこちらの記事でも紹介しています。

【PR】投資に関する知識を網羅的に学べるものとなっております。現在、無料配布キャンペーン中です!

出版元:一般社団法人マネーアカデミー

投資初心者の方向け 「はじめての資産運用 (Bコミ坂本慎太郎さん 著)」

投資に挑戦する全ての人に読んでほしい 1 冊!

書籍に加えたい内容-私個人の見解と補足-

ここまで『父が娘に伝える自由に生きるための30の投資の教え』の内容を中心に記載してきましたが、今回の記事では省略した内容があります。

・目標資産の4%で生活する

・出口戦略として、引き出し率4%だと資産は減らない

この内容は、経済的自由を達成した後、資産が数千万円を超えてきたあたりに考えるべき内容でありますのでこの記事では省略させていただきます。

投資をすべき理由は r>g の不等式(トマ・ピケティ)

また、経済学者トマ・ピケティ氏が著した『21世紀の資本』という書籍で出てきた式も頭にいれておくと、この書籍の理解が深まります。

「r>g」:「r」は資本収益率、「g」は経済成長率を示します。

簡単に例えれば、「資本(資産運用) によって得られる富は、労働によって得られる富よりも成長が早い」≒「資産を持っている裕福な人はより裕福になり、

労働でしか富を得られない人は相対的にいつまでも裕福になれない」

主張は、労働だけで経済的に豊かになることは非常に難しいため、【投資は必須】とも捉えることができます。

ドルコスト平均法による自動買い付けを推奨

本書では、資金を毎月均等に投資するドルコスト平均法は推奨されておりませんでした。

その理由は以下です。

・ドルコスト平均法は市場が下落した場合にメリットがあるが、下落する可能性は23%以下である。77%の確率で市場は上昇するため、得られる利益は減少する

・一度に資金を投入しないため、当初は現金の比率が大きくなり、資産配分が崩れる。その間は株式市場の上昇の恩恵が得られない。

そのため筆者は、まとまったお金が入れば直ちに投資に回して最大限の運用をした方がメリットを得られると提唱しています。

ですが、私は筆者の意見には反対です。

その理由は2つあります。

1.投資に慣れるためにもまずは少額で投資をしよう

「投資には慣れるための時間」が必要です。

投資のベテランの方ならまだしも、初心者がいきなりまとまった金額で投資を始めてしまうと、株価の値動きが気になってしまいます。

金額の上下が激しくなるほど、自分の資産が減ることに恐怖を覚えてしまい、下がり切ったタイミングで損失確定の売却をしてしまう可能性があります。

そうなると、インデックス投資の最大の強みである長期目線を活かせないのです。

万が一、現金の大半を一気に株式に変えていた後に大暴落が起こった場合、怖くなって損失が出ている時点で売ってしまうかもしれません。

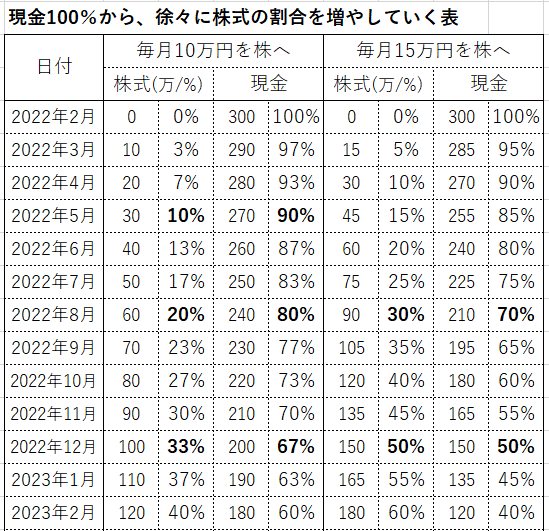

投資を始めた当初は、少額から投資を始めて、徐々に株式の比率を増やしていくことが最善でしょう。

2.投資を無理なく続けるためには自動積立設定が最善

投資で最も大事なことは、投資を続けることです。そのため、投資したことを忘れることが一番です。

そういった意味では、SBI証券や楽天証券で、米国インデックス株式を定期積立設定するドルコスト平均法での買い付けが最も良いと私は思います。

本書で書かれているようにまとまった金額が入ったときに投資をする方法では、「判断」が生まれてしまいます。

この価格帯は割高なのではないか、といった迷いが生じる隙が生まれるのです。

また、買うことを忘れることもリスクです。本業や育児が忙しくなった時に、投資をすることを忘れてしまったり後回しにするかもしれません。

そういった意味でも、自動積立設定を行っておくことをおすすめします。

アクションプラン-まず一歩踏み出そう!

・支出を収入より減らし、借金をしないことで、余ったお金を投資にまわす。

・投資は長期間で見た時に成長している「インデックスファンド」を「長期投資」で行う。

最もシンプルな投資方法が「経済的自由」を達成するための成功法です。

最後に、投資初心者の方向けに具体的な行動指針をお伝えいたします。

<現在投資をしていない方に向けて>

・まずは投資信託の自動買付設定を行いましょう。

楽天証券もしくはSBI証券といった手数料が安いネット証券を開設します。

・投資信託(VTIなど米国インデックス)の積立設定を行いましょう。

つみたてNISA、もしくは通常の特定口座枠で、毎月「 」万円の積立を設定

※楽天カード払い投資など、継続しやすい仕組みつくりが大切です!

・iDeCoやNISAなど非課税制度も最大限活用しましょう。

資金の投入は以下のようにEXCELで計算してから行うようにしましょう!

一気に株式を購入するのではなく、計画的に!

<現在投資をしている方>

自分の今のポートフォリオを見直してみましょう!

個別銘柄の比率が高い場合は、インデックス投資中心のポートフォリオへの変更も検討してみましょう。

また、インデックスの中でも、VTI、VYM、HDV、QQQ、SPYDと数多の種類があります。

自信の投資目的にとったインデックスファンドを選択しましょう。

今後、当ブログにおいても、目的に合わせたポートフォリオ構築の方法を発信していこうと思います!

投資を今から始める方、投資を既に始めている方に共通していることは、「投資は投資をやっていることを忘れているくらい」の方が資産を増やしやすいということです。

自動積立を忘れるくらい、そのほかの活動を充実させて、人生を謳歌したいものですね!

最後までお読みいただき、誠にありがとうございました。

経済的余裕と生きがいを探す旅へ

投資の美学は、金融リテラシーを深めるためのサイトです。

将来の日本円の価値減少に備え、資産を守る知識をともに学びましょう。掲載情報は編集部の意見や視点に基づいていますので、参考程度にご覧ください。理念・サイトマップは、トップページに記載しています。なお、記事には投資アドバイスや推奨は含まれておりません。投資にはリスクが伴いますので、自己責任で判断をお願いします。

※記事にはPR・アフィリエイトが含まれています。※当サイトの案件取り扱い方針はこちらをご確認ください。

<PR>経済的余裕へ:おすすめサービスのご紹介

「銀行預金だけでは資産価値を守れません」不換紙幣・法定通貨の価値が揺らぐ時代だからこそ、現物・余剰資金による分散投資が重要です。リスクを抑えた賢い運用を心がけましょう。

【金融庁認可の証券会社を活用した分散投資】

③ウィブル証券:米国株に強い →詳細なウィブル証券の解説記事はこちら

- 少額投資対応:最低5米ドルから、株数は0.00001株から、金額指定・株数指定購入

- 初心者向け:初心者でも使いやすい、直感的なスマートフォンアプリを提供

- Moneybullで米ドル運用:未投資の米ドル待機資金を効率的に運用し、利回りを得ることが可能

- 充実した投資ツールを備えた「TradingView」から、米国株&日本株の取引が可能

✔BTCを財務戦略として保有する企業の記事はこちら。 MSTR マイクロストラテジー,メタプラネット

【その他サービス】

✅バフェッサ:投資の達人になる投資講座 オンライン講座の視聴プロモーション

投資家ウォーレン・バフェット氏の投資戦略を分析し、その精神に基づいて編み出した投資メソッドです。オンライン講座を通じてバフェット氏の手法を学べます。(提供:株式会社Free Life Consulting)✅お得なポイ活サイト;Cheeese(チーズ)お買い物ついでにビットコインがもらえる

【インフレ対策として、暗号資産(ビットコイン)の保有を検討する方へ】

暗号資産は値動きが大きいこともあるため、まずは余剰資金での運用や少額からの保有が基本です。

詳しくはこちらの記事をご覧ください。

「ビットコイン投資を始めよう! 元手0円から仮想通貨投資を始める方法」☛暗号資産の売買ができる取引所は、国内外合わせて数多く存在します。

保有の際は、金融庁HP記載の「暗号資産交換業者登録一覧」に記載された取引所を利用することを推奨します。金融庁認可取引所は法令に基づく分別管理規程が適用されており、万一事業者が破綻した場合でも顧客資産の保全が確保されています。ただし、法令に完全に準拠していない場合もありえます。リスクを抑えるために、複数の取引所を利用し、資産を分散させることも有効な方法です。

【金融庁認可の暗号資産取引所】

〇OKJ 日本に進出したグローバル取引所 ✔無料口座開設でBTC1,000円分がもらえる

👉無料登録はこちらをタップ・クリック

〇bitFlyer 口座開設でBTC1,500円分もらえる 招待コード pg33tdes

✔ビットコインをもらうサービスあり。楽天市場や旅行の利用でBTCがもらえる

👉無料登録はこちらをタップ・クリック

〇コインチェック(Coincheck) :スマホアプリがわかりやすい最大手✅投資の美学 編集長の略歴は自己紹介記事にて

・ビジョン:長期投資,現物投資,投資にかける時間を減らす

・発信方針:長期で投資を続ける考え方,自分の判断で投資をする自立心👉最後に

投資の美学では、投資を楽しんで続けるための豊富な情報を発信します。

【記事カテゴリ】

Ⅰ 始め方 :初心者向けに投資の基本や始め方を解説

Ⅱ 暗号資産:ビットコイン,用語解説,歴史,業界動向

・複利運用:レンディング・ステーキング ・株主優待

Ⅲ 戦略.リスク :投資戦略とリスクを回避する情報(主 暗号資産,次 伝統資産)

Ⅳ 心構え :投資をする上で重要な心構えとマインド

Ⅴ 納税 :暗号資産に関する税制度や納税

※当サイトは YOUTUBEチャンネル 投資の美学⚾トッシーと連動しております。【ブログランキングにも参加中】応援していただける方は、タップ・クリックのほどお願いいたします!

みなさまのエールが運営の励みになります!

おはようございます、卯月ナナヤです。

【シンプル投資】米国株インデックスの自動積立設定さえ忘れよう / 投資時間収益率の情報ありがとうございます!!

とても内容が満載されていて非常に勉強になりました。まだ取り込みできない情報もあってこちらの記事は何回も読んで理解し経済的自由というものをしっかりとらえて投資や副業ビジネスに取り組んでいきたいと思います。

合間のドラゴンボールネタや忍たま乱太郎は読み進めていくにあたって脳の小休止になってよかったです(笑)

私には3歳の娘がおり今自分がお金に余裕がない状況であるため、冒頭にご紹介頂いた『父が娘に伝える自由に生きるための30の投資の教え』の本はまさにリアルタイムで自分がこれからやって行きたい、教えていきたいと考えていたもの、この本を読んで伝えていきたいと思います。

卯月ナナヤさん

いつもコメントありがとうございます。

長い記事ですがじっくり読んでいただき嬉しいです。

投資の記事は、硬くなって難しくなってしまいがちなので、なるべくアニメ作品などを通してほっと笑える場面を作ろうと意識しております。小休止になってよかったです!

ナナヤさんは3歳の娘さんがいらっしゃるのですね。今後、娘さんのためにも投資について教えていきたいですね。

教育費もありますし投資に資金を割くのは難しいと思いますが、長期間を見据えてじっくりと投資をすれば高確率で資産は増えると思います。

焦らずにじっくりに投資をするためにこのブログもお力になれば幸いです!

[…] […]

[…] […]

[…] […]

[…] […]

[…] […]

[…] […]

[…] […]

[…] […]

[…] […]

[…] […]

[…] […]